Actualizado: 19 de octubre de 2021

La actual variación del precio internacional de los metales incidirá en la recuperación económica del Perú, a pocos meses de iniciar un nuevo gobierno y con candidatos que tienen miradas contrapuestas respecto a la gestión minera. Desde inicios de año los principales banqueros y firmas de Wall Street, como el JP Morgan, Citigroup, Goldman Sachs, Morgan Stanley y Bank of America, están anunciando un posible superciclo en el precio de las materias primas.

Un hecho atípico que se presenta frente a una alta y prolongada demanda en plena pandemia, y del cual el mundo ha sido testigo solo cuatro veces: en la industrialización de Estados Unidos, durante el rearme global de los años 30, en la reconstrucción tras la Segunda Guerra Mundial; y desde inicios de la década del 2000, debido al crecimiento de la demanda desde China.

Los inversionistas y colocadores de bonos son los principales interesados en tener noticias del incremento de los también llamados commodities (metales, petróleo, productos agrícolas esenciales, etc). Pero los expertos consultados por OjoPúblico indican que, si bien hay un alza importante en los precios de las materias primas por la recuperación de las actividades económicas, esto no necesariamente puede confirmar un superciclo.

El exministro de Economía David Tuesta señala que las cifras se elevan porque los gobiernos están incentivando el gasto y han aprobado estímulos tributarios y monetarios a favor de sus principales industrias, con el fin de reactivar su producción, pero también debido a un creciente interés por invertir en energías renovables. “Cuando hablamos de un superciclo nos referimos a 10 o 20 años de materias primas crecientes. No podemos saber si estamos en esa fase hasta que estemos a la mitad del proceso”, explicó.

“Lo que se está viendo con claridad es un ascenso en el precio del cobre y metales industriales, necesarios para obras de infraestructura y artefactos eléctricos. También un expectante apoyo a metales vinculados al uso de energías renovables, destinados a fabricar baterías y vehículos eléctricos, como el cobalto y el litio. En tanto, el oro tiene un ciclo propio, pues es la reserva de valor general para todas las monedas del mundo”, añadió el también director para Latinoamérica de PinBox Solution, empresa financiera y tecnológica.

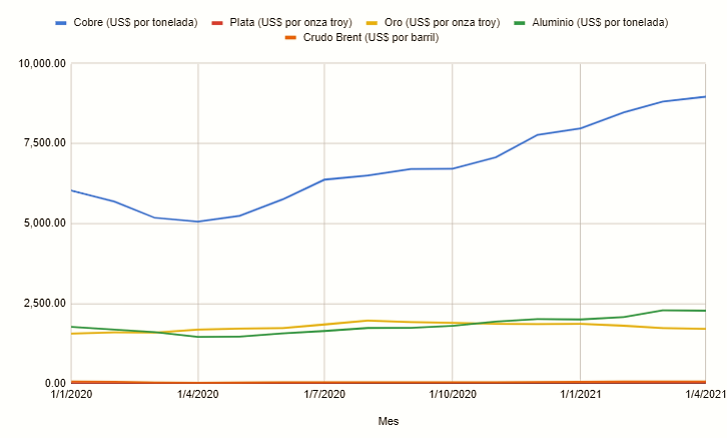

COTIZACIÓN. Las principales web de cotización de materias primas muestran los picos que alcanzaron la plata, el oro, el aluminio, el cobre y el crudo en los últimos 26 años.

COTIZACIÓN. Las principales web de cotización de materias primas muestran los picos que alcanzaron la plata, el oro, el aluminio, el cobre y el crudo en los últimos 26 años.

Elaboración: OjoPúblico

En efecto, en los últimos años, los portales de cotización de commodities muestran un incremento constante en el precio del cobre, y solo un leve congelamiento durante los primeros cuatro meses de la pandemia. Después de ello, su crecimiento ha sido sostenido. Según el London Metal Exchange (LME), en mayo este mineral llegó a cotizar más de USD 10 mil por tonelada.

El Perú es el segundo proveedor global de cobre. En febrero de 2020 la encuesta Mineral Commodity Summaries, del Servicio Geológico de Estados Unidos (USGS por sus siglas en inglés), confirmó esta ubicación tras registrar una producción de 2’ 445.000 toneladas métricas finas (TMF) en 2019. Una cifra que representa el 12% de la producción mundial.

Al cierre del 2020, la información de Aduanas muestra que las exportaciones peruanas de este mineral recuperaron sus cifras, pero sin alcanzar a los datos prepandemia: en febrero de ese año, el valor FOB registrado fue de USD 840 millones, pero en plena cuarentena de abril del año pasado, los números descendieron a USD 382 millones y, para diciembre, el país volvía a facturar USD 722 millones. A inicios de un nuevo gobierno ¿Cómo impactará esta coyuntura en los proyectos de explotación minera que existen en nuestro país?

En mayo de 2021, el precio internacional del cobre llegó a su máximo histórico, impulsado por compras especulativas y adquisiciones del sector industrial, debido a que la economía de los países más grandes se está recuperando en este segundo año de pandemia. Ese mes la Bolsa de Metales de Londres (LME) reportó que el mineral llegó a US$ 10.764 la tonelada (unos USD 4.884 la libra) cifra que superó la marca de USD 10.190 que tenía como récord desde 2011.

El 19 de octubre, luego de unas semanas de cifras a la baja, el cobre retomó su tendencia alcista y alcanzó su segundo precio más alto con una cotización de USD 4.832 a USD 4.814 la libra, es decir, unos USD 10.610 la tonelada. Uno de los factores es la reducción de las reservas disponibles en el mundo.

Empresas de cobre con millonaria facturación

Las principales productoras de cobre en el país son Southern, del Grupo México, que concentra el 21,6% de la producción nacional con sus proyectos en Tacna (Toquepala) y Moquegua (Cuajone). Le siguen Cerro Verde, de las empresas Freeport-McMoRan, Buenaventura y Sumitomo, que opera en Arequipa (18,7%); Antamina (17,7%), de la gigante suiza Glencore, con operaciones en Áncash; y Las Bambas (14%), de la china Minerals and Metals Group -MMG, en Apurímac.

Bruno Seminario, profesor de Economía de la Universidad del Pacífico, explicó a OjoPúblico que en el corto plazo los efectos del alza del cobre serán reducidos y se verán reflejados PRIMERO en un aumento de las ventas en las empresas productoras y de sus respectivas utilidades. Mientras que el país podrá aprovechar LUEGO una consecuente mayor recaudación del Impuesto a la Renta y canon. “Si la mina tiene una antigüedad de 10 o 15 años ese impacto es casi inmediato, pero si es nueva, los impuestos subirán muy poco debido a los convenios de estabilidad tributaria que los beneficia al iniciar sus operaciones”.

EN PANDEMIA. El crecimiento del cobre se detuvo durante cuatro meses, al principio de la pandemia, luego retomó su crecimiento.

Elaboración: OjoPúblico

El economista e investigador, precisa que la recaudación adicional que se logre con esta coyuntura servirá para paliar el daño fiscal generado por la crisis económica generada por la pandemia. “Este aumento en el pago de los impuestos, en una situación normal donde no hay límite de gasto, debería impulsar la inversión en el Gobierno Central y en los gobiernos regionales para dinamizar la economía. Pero eso no va a ocurrir, porque el Gobierno ya elevó el gasto público y todo el aumento de los impuestos deberá ser usado para reducir el déficit fiscal”, explicó.

Pese a las restricciones por el coronavirus, Southern Perú Copper Corporation cerró el 2020 con utilidades netas de US$ 790 millones y ventas por US$ 3.153 millones; un 7,3% más de lo que facturó en 2019. “Este aumento fue el resultado de un mayor volumen de ventas de cobre y molibdeno, y a mejores precios de cobre y plata”, señala en su memoria anual. Del mismo modo, Cerro Verde consolidó ingresos por US$ 2.538 y una utilidad neta de US$ 274 millones al cierre del primer año de pandemia.

En tanto, MMG -minera que cotiza en la Bolsa de Valores de Hong Kong- reportó ingresos totales por US$ 3.033 millones al cierre del 2020, un 1% más que en 2019. En su informe anual declaran fuertes utilidades pérdidas en las utilidades netas del primer semestre del año, los que que se compensaron en los seis meses siguientes al lograr US$ 188 millones. Sin embargo, el balance final fue de US$ 5,6 millones.

Antamina no ha hecho pública su memoria anual ni el monto de las utilidades alcanzadas en 2020 y que repartirán a sus accionistas. Cabe indicar que la primera de ellas depende de Noranda Antamina, la filial de la suiza Glencore constituida en el paraíso fiscal de las Islas Caimán.

Los planes de Perú Libre y Fuerza Popular

Este escenario internacional encuentra al Perú con demandas sociales y conflictos latentes en comunidades donde opera el sector minero; y en medio de un cambio de gobierno que señalan a Pedro Castillo, de Perú Libre, como el candidato con mayor porcentaje de votación en estas regiones, como Cusco, Apurímac, Arequipa, Pasco, Junín, Moquegua, Áncash, y Cajamarca. Castillo ha anunciado una posible estatización y nacionalización de los yacimientos mineros; mientras que su contrincante, Keiko Fujimori, de Fuerza Popular, ha enfatizado que mantendrá el modelo económico.

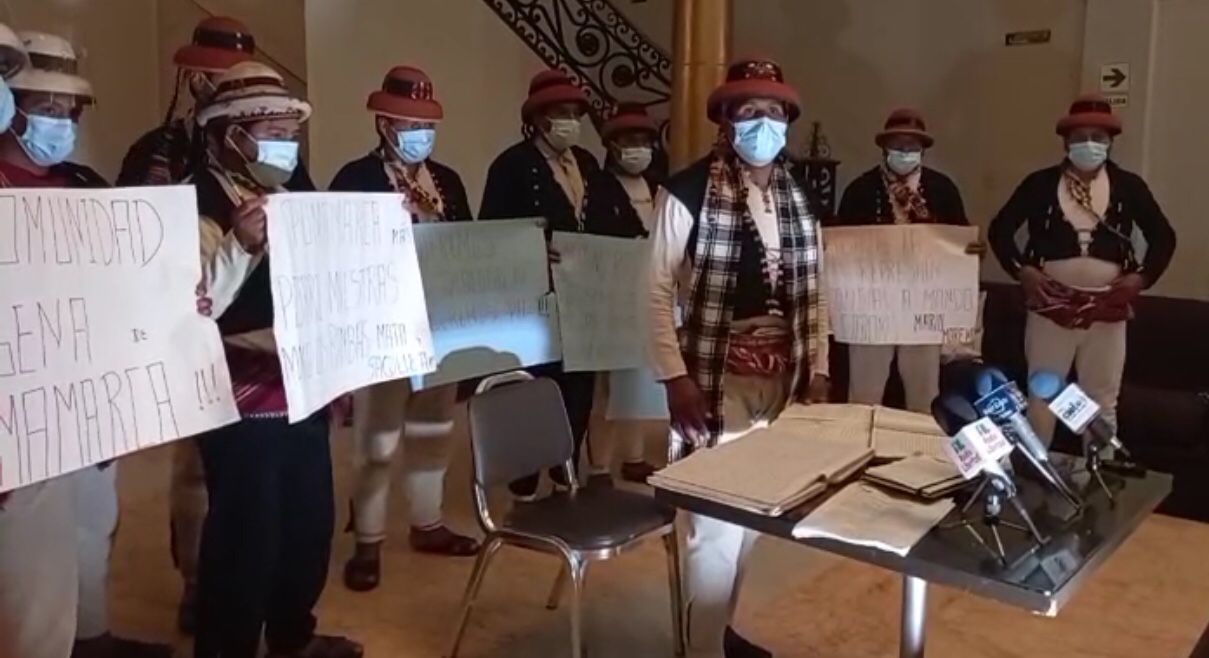

El reporte de marzo de la Adjuntía para la Prevención de Conflictos Sociales, de la Defensoría del Pueblo, señala la existencia de 80 conflictos sociales asociados a la minería en todo el país. Uno de ellos vinculado a Las Bambas donde la comunidad campesina de Pumamarca solicita renegociar el precio pagado por sus tierras en 2011 y que la empresa firme un convenio marco para formalizar sus compromisos sociales. Entre ellos, que se concrete la consulta previa para operar en el nuevo tajo Chalcobamba.

LAS BAMBAS. En febrero, representantes de la comunidad campesina de Pumamarca llegaron a Lima para exponer los problemas que mantienen con la minera Las Bambas y pedir que les devuelva sus tierras.

Foto: Noticiero Cotabambas.

Antamina tiene otro proceso de diálogo con la comunidad campesina Ango Raju, en Huari, Áncash, que demanda el cumplimiento de los acuerdos para promover su desarrollo sostenible. En tanto, Southern registra dos conflictos latentes con el Frente de Defensa y la comunidad del distrito de Torata, en Moquegua, en compensación por los impactos ambientales generados por su mina Cuajone.

Los dos partidos que esperan llegar a la presidencia, tras la segunda vuelta electoral del 6 de junio, tienen opiniones y propuestas distintas para abordar la resolución de conflictos y el rol de la minería. Pedro Castillo, de Perú Libre, ha señalado a la prensa que está de acuerdo con la extracción minera "donde la naturaleza y la población la permitan".

En una entrevista con RPP, en la semana previa a la primera vuelta, Castillo dijo que en un eventual gobierno suyo se renegociarían los contratos con las grandes empresas para financiar su plan de gobierno. "Las mineras se están llevando las riquezas del país (...) No se va a espantar [la inversión], pero si se van [las empresas] que se vayan, vendrán otras. Que se vayan las empresas que han saqueado, pero quedará en nosotros la riqueza. Se va a quedar el oro, el uranio y el litio con nosotros".

En el programa de gobierno Perú Libre, presentado al Jurado Nacional de Eleccciones, se anuncia una reforma del canon minero y se considera viable la estatización o nacionalización de los principales sectores económicos, incluso el minero, en caso que las empresas no acepten "las nuevas condiciones de negociación".

Southern cerró el 2020 con utilidades de US$ 790 millones y ventas por US$ 3.153 millones; un 7,3% más que en 2019.

"El Estado debe tomar el control total sobre tres importantes sectores que generan riqueza inmediata. Los principales yacimientos de la gran y mediana minería como Yanacocha, Antamina, Toromocho, Marcona, Cuajone, Quellaveco, Toquepala, etc., deben ser nacionalizados y pasar descentralizadamente a la administración de los gobiernos regionales según su jurisdicción", se lee en la página 62 del documento.

Por su parte, el plan de gobierno de Keiko Fujimori (Fuerza Popular) apoya las actividades extractivas e indica que promoverá el diálogo entre las empresas mineras y las comunidades para prevenir los conflictos sociales. Su objetivo es "armonizar las actividades extractivas con las vinculadas al desarrollo agrario y agropecuario, para lograr así una sana convivencia entre estos sectores productivos".

"La minería es una actividad extractiva que debe practicarse con el más estricto respeto al medio ambiente y a las comunidades aledañas a los yacimientos", añade, aunque no detalla cómo aterrizará dicha propuesta. Lo que sí indica el documento es que agilizarán los trámites de respuesta en el Ministerio de Energía y Minas (MEM) y el Ministerio del Ambiente.

Por ejemplo, Fujimori plantea mejorar la calidad y número de profesionales en ambos ministerios “para optimizar" los procesos de evaluación técnica, ambiental y social que requieren las autorizaciones mineras. "Revisaremos la normativa vigente para confirmar su aplicabilidad real en la dinámica del sector", indica. Del mismo modo, propone actualizar los procedimientos administrativos de uso de suelos, agua y terrenos superficiales para formalizar la pequeña minería y minería artesanal.

Cabe recordar que durante las elecciones de 2011, la Minera Volcan -que opera en Cerro de Pasco- aportó con US$260 mil a la Confederación Nacional de Instituciones Empresariales Privadas (Confiep) para una campaña de oposición a la candidatura de Ollanta Humala. Para entonces, él se enfrentaba en una segunda vuelta contra Keiko Fujimori. La donación fue confirmada por el mismo vicepresidente de la minera, José Ignacio de Romaña Letts, en su manifestación al equipo de fiscales del caso Lava Jato, que investiga los aportes no declarados de la candidata fujimorista.

Siete proyectos mineros en marcha

El nuevo presidente o presidenta del Perú heredará la cartera de proyectos de construcción de Minas 2020-2029, que elaboró el Ministerio de Energía y Minas (MEM), y en el cual se anuncia para este año la reanudación de siete proyectos valorizados en un total de US$ 3.577 millones. Estos se encuentran en las fases de ingeniería de detalle y factibilidad, y fueron postergados, entre otros factores, por la pandemia.

Tres de las obras listadas son para futuras extracciones de cobre. Una de ellas es la reconversión de la mina de oro Yanacocha, de Newmont Mining Corporation, en una productora de cobre que se llamará Yanacocha Sulfuros. Su inversión es de US$ 2.100 millones y se prevé su puesta en marcha para 2024. Las otras dos son el mencionado tajo Chalcobamba (US$ 130 millones), que operará Las Bambas en su yacimiento de Apurímac; y el proyecto Pampacancha, en Cusco, de Hudbay Peru S.A.C. (US$ 70 millones). Ambas podrían empezar a operar en 2022, según el documento del MEM.

CANDIDATOS. Los planes de gobierno de Pedro Castillo y Keiko Fujimori plantean medidas contrapuestas en gestión minera. El primero modificación de contratos o estatización, y la segunda facilitar los trámites para proyectos de explotación.

Foto: Andina.

Sin embargo, hay otros tres yacimientos cupríferos cuyo inicio de construcción estaba programado en 2018, pero aún no concluyen obras ni inician su actividad. Estas son: Mina Justa Marcobre S.A.C., en Ica; la Ampliación Toromocho Minera Chinalco Perú S.A., en Junín; y Anglo American Quellaveco S.A., en Moquegua. La primera tiene un nivel de avance del 90%, la segunda está a la espera de su Estudio de Impacto Ambiental (EIA), y la última está a un 50% de ejecución.

Esteban Valle Riestra, investigador del Grupo Propuesta Ciudadana, señala que dichas obras ya obtuvieron luz verde y son las que tienen mayor probabilidad de iniciar operaciones en 2022. Pero considera que el incremento en el precio de los metales podría acelerar expedientes adicionales, incluso aquellos pospuestos de manera indefinida, como el proyecto Tía María, que ha generado múltiples conflictos sociales en Arequipa.

“Con el precio del cobre por las nubes existe la posibilidad de que las empresas ejerzan mayor presión para acelerar sus propuestas. Si en los próximos días el Fondo Monetario Internacional (FMI) y el Banco Mundial confirman que estamos ante un superciclo, al menos del cobre, el escenario puede cambiar. El mayor riesgo es que se reactive Tía María. Si bien los grandes proyectos no se desarrollan desde cero en un periodo corto de tiempo, las empresas suelen esperar este tipo de contextos para activar exploraciones que mantenían en perfil bajo por años”, explica.

En los foros empresariales mineros, el debate sobre Tía María se reactivó en 2020, como una alternativa para generar más ingresos al país, y algunos candidatos se manifestaron a favor y en contra de su ejecución. La obra cuenta con Estudio de Impacto Ambiental (EIA) desde el 2015 y una licencia de construcción desde el 2019, pero no con la licencia social de todo el Valle del Tambo.

De acuerdo con Tuesta y Seminario, la posibilidad de que un próximo gobierno aproveche el alza del cobre para impulsar nuevos proyectos mineros, con el fin de obtener ganancias inmediatas, es improbable, pues estas obras tardan más de un periodo presidencial en desarrollarse y se requiere que los precios internacionales se mantengan altos por más de 10 años.

CUSCO. El proyecto de ampliación Antapaccay es otra explotación minera que la suiza Glencore tiene en Cusco, en una comunidad que no accede a servicios básicos.

Foto: OjoPúblico/ Álvaro Lasso

David Tuesta señala que, además de continuar con los proyectos que ya estaban programados, el nuevo gobierno podría proyectar un escenario de inversiones mineras a largo plazo, “pero esa solución no puede ser impuesta. Implica la búsqueda de equilibrios con las propias comunidades donde puede darse la operación”.

Para Bruno Seminario, esta aceleración de proyectos mineros se podría justificar si el precio internacional de los metales se mantiene en el tiempo, por más de 10 o 15 años. “Los metales son muy oscilantes por ahora. No olvidemos que, para confirmar que estamos entrando a esta fase o superciclo, el dólar tendría que depreciarse respecto a otras monedas. No tenemos elementos para afirmar que exista este riesgo por ahora”, sostiene.

“El aumento del precio de los commodities se rige por la demanda China, que es el principal comprador de estas materias primas. Pero China también vende productos manufacturados, y una eventual reducción del precio del dólar también les facilitará que vendan sus bienes finales a precios más baratos. Entonces, no es tan sencillo analizar si el efecto será positivo para el país”, añade.

La recaudación tributaria que proviene de la minería ya recuperó e incluso superó los valores registrados antes de la cuarentena.

En el Marco Macroeconómico Multianual, documento que elabora el Ministerio de Economía y Finanzas (MEF) y rige las inversiones del país para los próximos años, se proyecta que los ingresos de minería e hidrocarburos crecerán este año en un 24%, “en línea con la evolución favorable de los precios de los principales commodities”. Pero también por el inicio del pago de Impuesto a la Renta de proyectos mineros que iniciaron sus operaciones en el periodo 2015 y 2016.

Según la información actualizada de la Sunat, la recaudación tributaria que proviene de la minería ya recuperó e incluso superó los valores registrados antes de la cuarentena. Solo en mayo y junio de 2020 se registraron niveles muy bajos de pago, de hasta S/149 millones. Pero en diciembre se registró el pago de S/670 millones en impuestos, y para febrero de este año ya se contaban S/919 millones en ingresos.

La última vez que el precio internacional de los metales e hidrocarburos alcanzó niveles sin precedentes fue durante la década de 2003 a 2012. Sin embargo, amparados en sus convenios de estabilidad, nueve empresas mineras litigaron y extendieron beneficios tributarios caducos para reducir el pago al fisco. Entre ellas, se encuentran Southern, Yanacocha, Antamina y Cerro Verde.

Tienes reportajes guardados

Tienes reportajes guardados