La jefa de la Superintendencia de Banca, Seguros y AFP (SBS), Socorro Heysen, se mostró en contra de que el sistema financiero cierre las cuentas de personas o empresas sospechosas de lavar dinero de organizaciones criminales. Así lo dijo en una sesión realizada en la Comisión de Economía del Congreso a raíz de la publicación de Dineroleaks, investigación que reveló la penetración de más de US$2.200 millones vinculados a presuntas organizaciones criminales en los bancos del Perú.

Leer más

Secretos financieros: Dinero sucio en la banca peruana

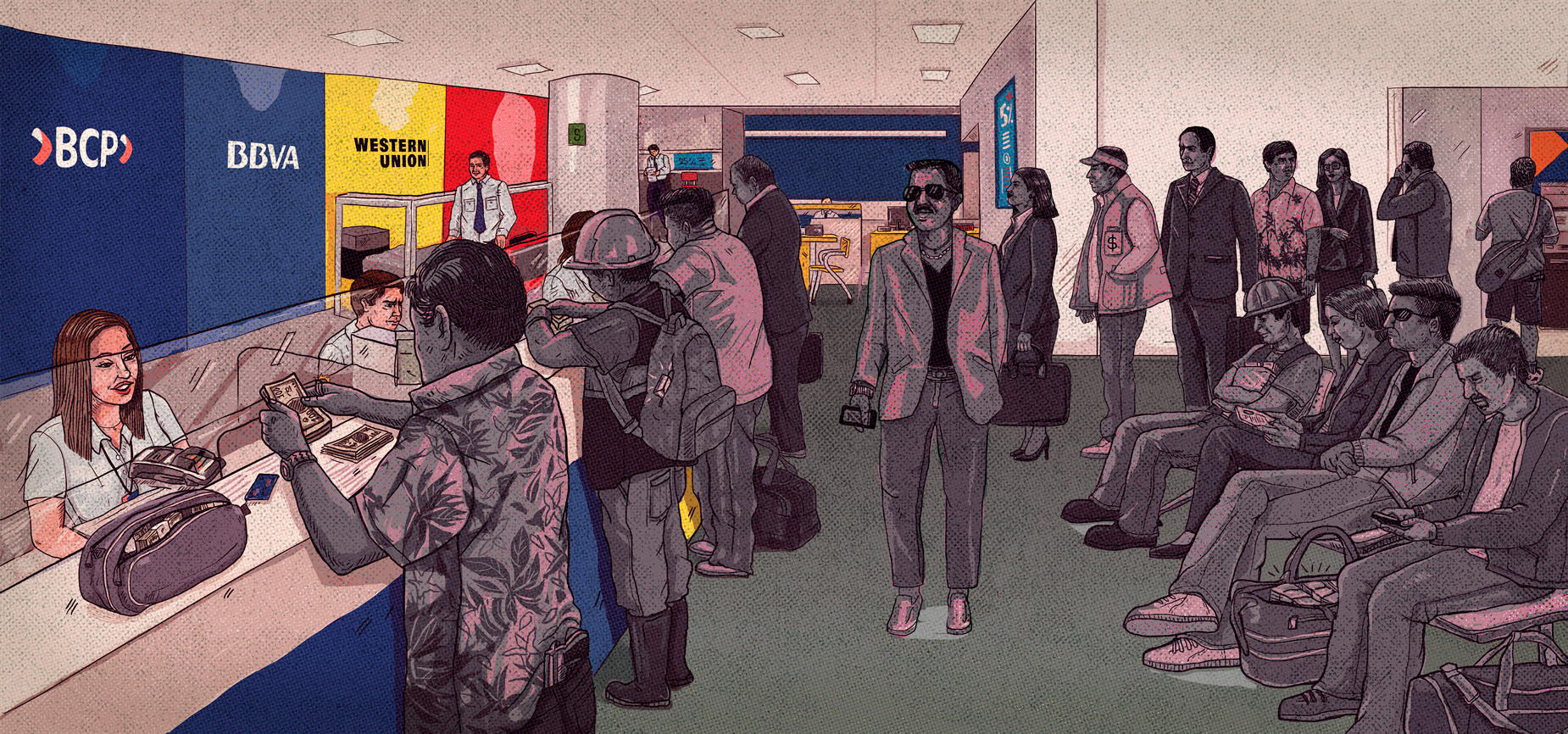

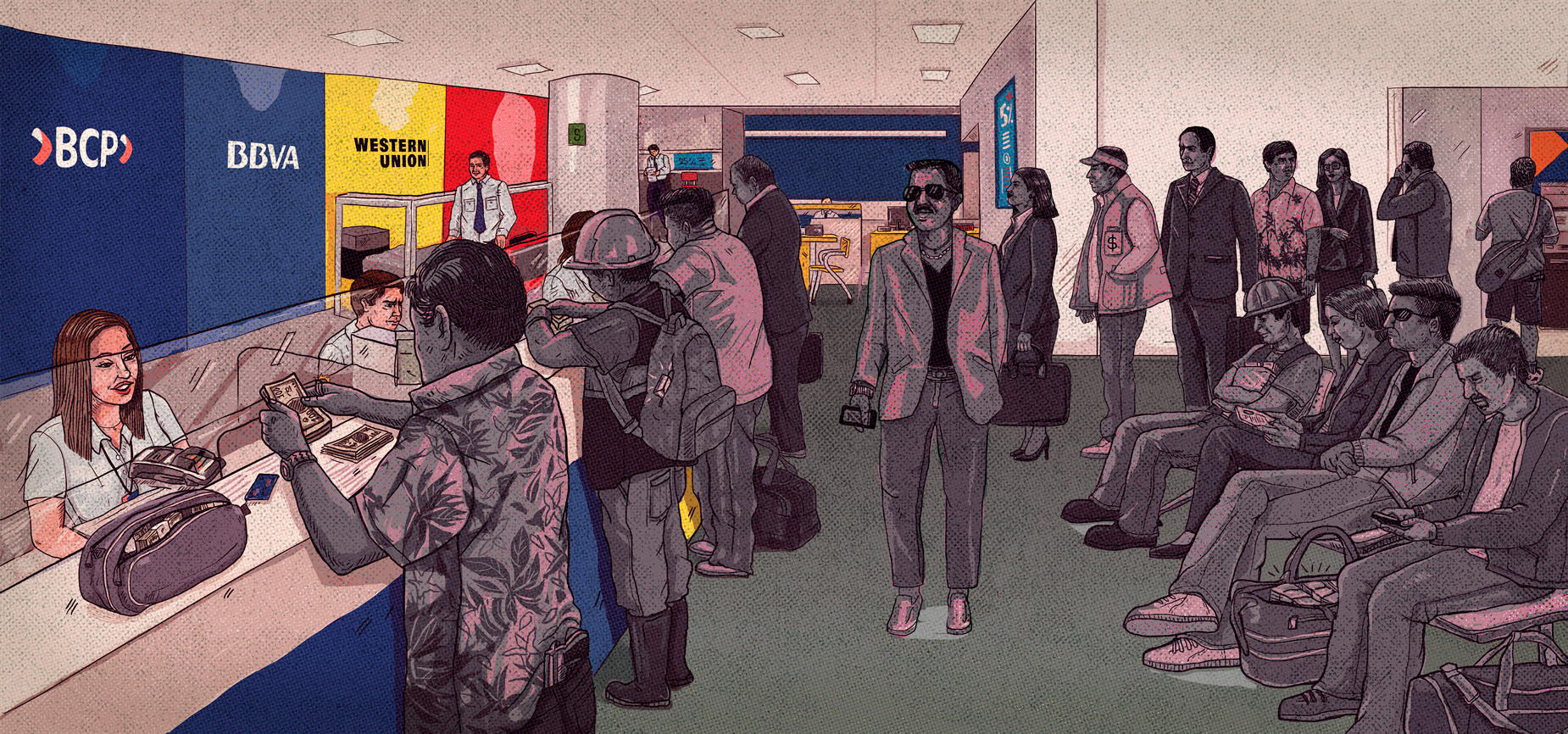

Documentos de la UIF muestran que el Banco de Crédito, el BBVA Continental, y otras entidades financieras, recibieron más de US$2.200 millones de clientes sospechosos por sus nexos con el crimen organizado y la evasión fiscal.

“Si tengo cierta sospecha [sobre el cliente] y le cierro la cuenta, entonces se acabó. El dinero se va a otro lado y no hay manera de seguirle la pista [y la Fiscalía] ya no tendrá activos que congelar”, dijo Heysen, jefa del máximo ente supervisor en temas de prevención de blanqueo de capitales del sistema financiero nacional.

Sin embargo, las políticas antilavado de los propios bancos en Europa y América apuntan al cierre de las cuentas de presuntos operadores del crimen organizado, como ocurre en países de nuestra región: Costa Rica y Argentina. En el Perú, por ejemplo, el BBVA Continental (BBVA) le dijo a Ojo-Publico.com que ha desvinculado a más de tres mil clientes y cerrado más de cuatro mil cuentas relacionadas con operaciones sospechosas por indicios de presunto lavado de dinero.

En otro momento de la sesión en el Parlamento, Heysen reconoció que las entidades financieras bajo su supervisión presentan debilidades en la prevención del lavado de dinero de actividades ilícitas.

“Estamos embarcados en un proceso muy ambicioso para fortalecer los sistemas de operación [en la prevención del lavado de dinero] tanto en la SBS, la Unidad de Inteligencia Financiera, los sistemas financieros y demás sujetos obligados. Evidentemente, nosotros y las entidades financieras somos conscientes de que existe un problema”, explicó Heysen ayer miércoles ante el grupo parlamentario.

Durante la sesión que duró más de dos horas, la jefa de la SBS no supo responder sobre el tiempo en promedio que demoran los bancos en reportar operaciones sospechosas a la UIF. Tampoco contestó sobre si su entidad había sancionado a alguna institución del sistema bancario por infracciones en la prevención de lavado de dinero en casos emblemáticos como el de Odebrecht o de la organización criminal de Rodolfo Orellana.

Frente a las preguntas de la comisión que preside Guido Lombardi e integran Marisa Glave (Nuevo Perú) y Víctor Andrés García Belaúnde (Acción Popular), entre otros; la jefa de la SBS se comprometió en enviar información posteriormente. Heysen no es nueva en el cargo. Fue elegida como Superintendenta en agosto del 2016, pero ya había trabajado como superintendente adjunta de dicha entidad entre 1997 y el 2002.

Heysen además defendió que la cantidad de reportes de operaciones sospechosas emitidas por las entidades financieras ha aumentado considerablemente en los últimos años. “Para mi esto es una evidencia de que los sistemas de prevención de lavado de activos están funcionando razonablemente bien”, dijo.

Solo en 2017, el sistema financiero emitió más de cinco mil reportes de operaciones sospechosas a la Unidad de Inteligencia Financiera (UIF), cifra que es cinco veces mayor que la cantidad emitida diez años antes, según información presentada por Heysen ante la Comisión de Economía.

Sin embargo, el último informe del Banco Interamericano de Desarrollo (BID), que sirvió de base para el Plan Nacional contra el Lavado de Activos y Financiamiento del Terrorismo, contradice la interpretación de la representante de la SBS: entre el 2003 y 2015, a pesar de la gran cantidad de reportes de operaciones sospechosas recibidas por la UIF, únicamente el 7% fue utilizado para elaborar informes de inteligencia.

“Los datos analizados apuntan a que los reportes de operaciones sospechosas remitidos a la UIF carecen de la información necesaria para que sean efectivos, siendo incapaces de alimentar informes de inteligencia financiera”, explicó el documento elaborado por el BID y la propia SBS en 2016.

FILTRACIONES FINANCIERAS

La investigación de Ojo-Publico.com es el resultado del análisis de más de 17 mil páginas de informes completos de la UIF, corroborados con documentos del Ministerio Público, las Procuradurías especializadas en la lucha contra el lavado de activos y el narcotráfico, y los archivos de la Dirección Nacional Antidrogas de la Policía (Dirandro). Dineroleaks consigna reportes de operaciones sospechosas que se remontan a 1998 y que llegan hasta el 2014, por lo menos.

En su presentación ante el Parlamento, Heysen dijo que los casos revelados tienen por lo menos una década de antigüedad: “No se puede emitir juicios de valor sobre la efectividad del sistema de prevención de lavado de dinero en el país sobre la base de información anterior al año 2009. Me parece que no es un periodismo responsable”, criticó.

Uno de los informes de la UIF que revela la penetración de dinero sospechoso en el sistema bancario se elaboró en el 2014 y corresponde al caso de Pedro Pérez Miranda 'Peter Ferrari', hoy preso. Otros que fueron consignados en la investigación corresponden a los casos de Alejandro Toledo y Pedro Pablo Kuczynski, elaborados por la UIF en los últimos años.

Todos los casos difundidos en Dineroleaks además coinciden con las conclusiones del último informe elaborado por el BID que estableció que “las entidades financieras han sido utilizadas, de una u otra manera, para la comisión de estos delitos [lavado de dinero]”. Esta alarmante advertencia fue hecha en el 2016, el mismo año que Heysen asumió la jefatura de la SBS.

La titular de la SBS también insistió en que la información utilizada en Dineroleaks no proviene de una filtración de la UIF. “La SBS tiene altos estándares de seguridad de la información (...) hemos visto la información colgada en la página web [de Ojo-Publico.com] y no proviene de nuestra institución, a pesar de que indirectamente se publiquen informes que contengan datos de la UIF”, explicó Heysen.

En los próximos días, Ojo-Publico.com continuará con la publicación de los informes de la UIF que revelan el paso de dinero sospechoso por la banca nacional. Ni la jefa de la SBS ni ningún funcionario de dicha entidad aceptó declarar para el reportaje publicado el último 24 de abril, aun cuando su gerencia de comunicaciones fue advertida con semanas de anticipación.

UNA INSTITUCIÓN SECRETISTA

Leer más

BCP y BBVA: secreto bancario impide responder sobre clientes sospechosos

Los dos bancos más importantes del país dijeron que por secreto bancario no podían brindar información sobre sus clientes investigados.

La titular de la SBS también criticó uno de los hallazgos de Dineroleaks: en el periodo analizado, las entidades financieras demoraron más de cuatro meses en promedio en alertar a la UIF de cientos de operaciones irregulares por presunto crimen organizado y evasión fiscal.

“Yo no sé de dónde extrajeron los periodistas la información de cuatro meses de demora y cómo la miden (...) Actualmente una institución financiera cuando detecta una operación sospechosa tiene 24 horas para remitirla a la UIF”, explicó Heysen, aunque sin brindar información precisa sobre la demora de las entidades bancarias.

Ante esta respuesta, la congresista Marisa Glave exigió que la SBS otorgue a la Comisión de Economía un reporte sobre la cifra exacta de tiempo que han demorado los bancos en reportar operaciones sospechosas a la UIF, para que “podamos tener certeza sobre la realidad y no aquello que dice el papel”.

Finalmente, Heysen dijo que la SBS ha generado más de mil “acciones correctivas” desde el 2012 a la fecha, aunque explicó que estas no implican necesariamente “una violación de una norma o una sanción”. A partir de estas acciones, la jefa de la SBS asegura que han impuesto más de 70 sanciones en temas de prevención de lavado de dinero.

Esta cifra no coincide con la información emitida por la SBS en un primer momento. A través de diversas solicitudes de acceso a la información, Ojo-Publico.com conoció que esta supervisora impuso 16 sanciones a los principales bancos y empresas de transferencias de fondos del país en materia de prevención del lavado de dinero desde el 2002 hasta la fecha.

Consultados para la investigación, el Banco de Crédito del Perú (BCP) y el BBVA –los dos bancos con la mayor cantidad de clientes con alto perfil de riesgo por sus nexos con actividades ilícitas– respondieron que en conjunto solo han recibido cuatro sanciones en el mismo periodo de tiempo.

Ojo-Publico.com además pidió desde inicios de abril, y en reiteradas oportunidades, una entrevista con Fernando Amorrortu del Departamento de Supervisión de Riesgos y Lavado de Activos de la SBS, quien es encargado de iniciar los procesos sancionadores contra el sistema financiero, o con su inmediata superior; pero tampoco hubo respuesta.